- Home

- Actualités

- Primonial REIM France : Bilan 2022 et Perspectives 2023

Primonial REIM France : Bilan 2022 et Perspectives 2023

Paris, le 31 janvier 2023 – Avec un volume de collecte brute de 2,7 milliards sur ses fonds immobiliers grand public et ses supports en unités de compte, ainsi que des performances en ligne avec ses objectifs, les résultats solides de Primonial REIM France pour l’exercice 2022 confirment la résilience de l’immobilier en tant que classe d’actifs et confortent les choix stratégiques et la politique mise en œuvre par la société de gestion.

Cette stratégie, déployée au bénéfice de la performance des fonds et des porteurs de parts, s’est articulée en 2022 autour des axes suivants :

- Des investissements se portant en priorité sur des actifs core, situés sur des marchés matures ou à fort potentiel ;

- Des investissements massifs en immobilier de santé – plus de 1,3 Mds d’euros investis en 2022 – renforçant le positionnement de leader européen en immobilier de santé de Primonial REIM* ;

- Une gamme de fonds responsable, alignée sur les réglementations européennes et locales : 95% des fonds grand public commercialisés sont classés Articles 8 ou 9 au sens SFDR et 3 fonds sont labellisés ISR ;

- Un asset management opéré localement et s’appuyant sur les différentes entités de la plateforme immobilière dans une logique de gestion de proximité des immeubles et des locataires.

Grégory Frapet, Président de Primonial REIM France, déclare :

« Les marchés immobiliers sont à la recherche de nouveaux repères dans un contexte de remontée des taux et d’inflation. L’accumulation de facteurs inflationnistes a rendu l’action des banques centrales plus forte et plus rapide que ce que l’on aurait pu imaginer avant le début du conflit russo-ukrainien, il y a près d’un an maintenant. Pour l’immobilier, la donne change notablement sur les conditions de valorisation des acquisitions et le recours potentiel à l’endettement. Ainsi, les nouvelles conditions de marché viennent limiter le potentiel d’acquisition des acteurs qui ont un coût des fonds propres élevé ou la nécessité de recourir au financement. A contrario, ceux qui ont la possibilité d’investir en fonds propres en tirent un avantage concurrentiel. C’est aujourd’hui le cas de Primonial REIM France. »

Stéphanie Lacroix, Directrice Générale de Primonial REIM France ajoute :

« L’année 2023 vise à conforter le positionnement de la gamme de Primonial REIM France et à accroître sa performance extra-financière, porteuse de valeur sur le long terme dans l’intérêt de nos parties prenantes, à commencer par les locataires de nos immeubles et nos clients investisseurs. Nous restons confiants dans notre capacité à maintenir une dynamique de collecte et à tenir les performances de nos fonds au bénéfice de nos porteurs de parts. »

*Source : Real Estate asset managers ranking as of 31/12/2022 - IEP I.

I - Bilan 2022 : une année de collecte record pour les fonds grand public et les supports en unités de compte de Primonial REIM France ; des performances en ligne avec les objectifs

Collecte

Les fonds immobiliers retail et supports en unités de compte (SCPI, SCI, OPCI) ont enregistré une collecte de 2,7 Mds € pour l’exercice 2022, tirée majoritairement par :

- L’immobilier de santé - comme axe stratégique - avec 1,165 Mds € collectés grâce à la SCPI Primovie (789 M€) et Cap Santé (376 M€), lancée avec succès en juin 2022 ;

- La SCI Capimmo offrant une exposition diversifiée à l’immobilier en Europe (925 M€) ;

- L’immobilier de bureau (317 M€ sur la SCPI Primopierre).

2022 vient confirmer l’attrait des investisseurs pour les solutions d’épargne immobilières de Primonial REIM France et sa position d’acteur majeur du marché.

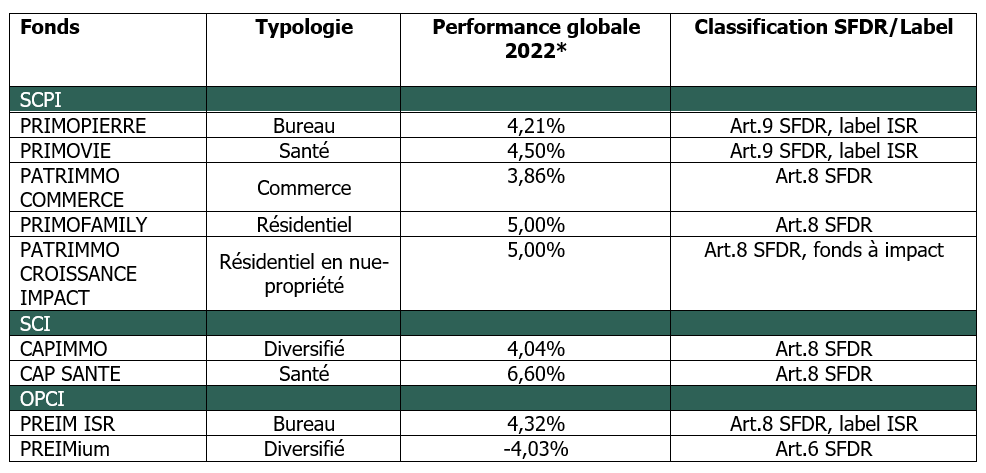

Distribution et performances

Les performances 2022 des fonds grand public et supports en unités de compte sont en ligne avec les objectifs que s’est fixés la Société de gestion*.

A noter que les performances passées ne préjugent pas des performances futures.

* Exception faite de l’OPCI PREIMium qui a été impactée par la forte volatilité des marchés financiers en 2022.

La politique de la Société de gestion en matière de distribution consiste à appliquer une double règle :

- Distribuer aux porteurs de parts les loyers encaissés par les SCPI, en distribuant des acomptes sur dividendes en ligne avec le résultat naturel des SCPI ;

- De leur restituer les plus-values réalisées lors de la cession d’actifs et/ou de constituer des réserves de plus-values pour le futur.

*Sous réserve de l’approbation par les Commissaires aux Comptes.

Performance globale = Taux de distribution de l’année en cours + évolution des valeurs des parts de l’année en cours

Investissements

La dynamique de collecte a nourri les investissements réalisés par Primonial REIM France l’année dernière en conséquence :

2,3 Mds € d’investissements ont été réalisés, en France et en Europe (57% en immobilier de Santé ; 22% en Bureaux ; 14% en Résidentiel ; 8% en Hôtellerie/Commerce). Parmi les acquisitions significatives :

- L’immeuble de bureau Nexxt – Gambetta Village, situé à Paris 20ème, comprenant plus de 20 000 m2 et loué à Publicis ;

- L’immeuble de bureau Bloom, un actif de 15 600 m2 situé dans le quartier très actif de Bercy, entièrement restructuré et livré en février 2021, intégralement loué ;

- Le portefeuille Rock, composé de 5 maisons de retraite médicalisées en France totalisant près de 23 000 m2, exploité par Colisée.

A noter que les investissements passés ne préjugent pas des investissements futurs.

Asset management

En 2022, les équipes d’asset management ont poursuivi une politique de gestion active, basée sur un choix de qualité des actifs immobiliers et de leurs locataires, qui s’est traduit par :

- La cession de plusieurs actifs pour un montant global excédant le milliard d’euros (1,031 Mds €). Ces cessions ont engendré des plus-values pour un montant cumulé de 307 millions d’euros ;

- Le redéveloppement ou repositionnement de certains actifs immobiliers à fort potentiel de création de valeur (dont la Tour Hopen à La Défense, l’immeuble de bureaux rue du Louvre Paris 2ème, l’immeuble de bureaux « Praxagora » à Boulogne-Billancourt …) ;

- Une relation de proximité avec les locataires afin de s’assurer de leur solidité financière pour permettre l’indexation des loyers en partie sur l’inflation ou les accompagner afin de maintenir leur taux d’effort, dans une logique d’alignement d’intérêt avec les porteurs de parts des fonds.

II. Stratégie et perspectives 2023

Dans un marché en quête de nouveaux repères, quelle que soit la classe d’actifs concernée, l’heure est à la sélectivité. En 2023, les équipes de Primonial REIM France porteront une attention particulière aux investissements en :

- Santé pour son caractère acyclique, une visibilité sur les revenus (baux long terme) et des performances en ligne avec les attentes des investisseurs ;

- Bureaux, dans les secteurs à faible vacance (Paris intra-muros / cœur Grand Paris), offrant une localisation centrale, performants sur le plan environnemental, flexibles, dotés de services attractifs et disposant d’une bonne qualité de locataires en place ;

- Résidentiel pour sa capacité de résilience et son potentiel de création future de valeur dans les grandes métropoles européennes en zone tendue ;

- Hôtellerie pour ses nombreux points d’entrée intéressants, des baux longs de 12 ans avec des opérateurs reconnus sur leur marché ;

- Commerce pour ses investissements très ciblés, privilégiant les commerces en centre-ville et une partie de logistique.

Par ailleurs, sur le volet ESG, la mise en œuvre du décret Tertiaire d’une part et la stratégie net zéro carbone à horizon 2050 de l’autre impliquent une politique d’investissement, d’arbitrage et d’amélioration continue du patrimoine immobilier particulièrement exigeante. L’objectif de la société de gestion vise à réduire de 5% par an les émissions carbone liées à ses immeubles.

En 2023, Primonial REIM France poursuit sa stratégie de développement en s’adaptant continuellement à un contexte de marché évolutif, afin d’assurer à ses clients - investisseurs particuliers et institutionnels - un parcours de performance en accord avec leurs multiples critères : rendement, valorisation du capital, et maitrise de la volatilité.

Pour 2023, Primonial REIM France réitère les objectifs de performance pour ses fonds grand public, et se positionne dans une fourchette identique aux performances 2022.

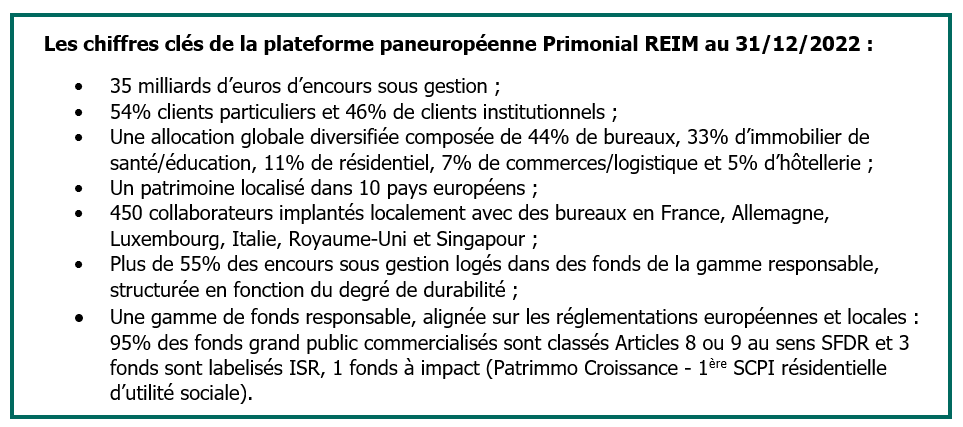

À propos de Primonial REIM

Primonial REIM réunit plus de 450 collaborateurs en France, Allemagne, au Luxembourg, en Italie, à Singapour et au Royaume-Uni. La société met ses valeurs de conviction et d’engagement ainsi que ses expertises à l’échelle européenne pour concevoir et gérer des fonds immobiliers au service de ses clients nationaux et internationaux, qu’ils soient particuliers ou institutionnels.

Au 31/12/2022, Primonial REIM détient plus de 35 milliards d’euros d’encours sous gestion. Son allocation de conviction se décompose en : 44 % bureaux, 33 % santé/éducation, 11 % résidentiel, 7 % commerce/logistique et 5 % hôtellerie. Sa plateforme paneuropéenne gère 61 fonds et réunit plus de 80 000 clients investisseurs, dont 54 % particuliers et 46 % institutionnels. Son patrimoine immobilier est composé de plus de 1 535 immeubles répartis entre les principales catégories d'actifs et localisés dans 10 pays européens.

PRIMONIAL REIM press contacts

primonialreim@edelman.com

07 77 96 24 42

Our latest news

et Firefox

et Firefox